住宅ローン審査に通るための基礎知識|審査基準・信用情報・自営業者の対策まで徹底解説

住宅ローンを利用してマイホームを購入する際、金融機関の審査を通過することが必要です。安定した収入があっても、審査に通らないケースもあります。この記事では、住宅ローン審査の主な項目や注意点、自営業者が気を付けるべきポイントについて解説します。

住宅ローン審査の主な項目

住宅ローン審査の主な項目

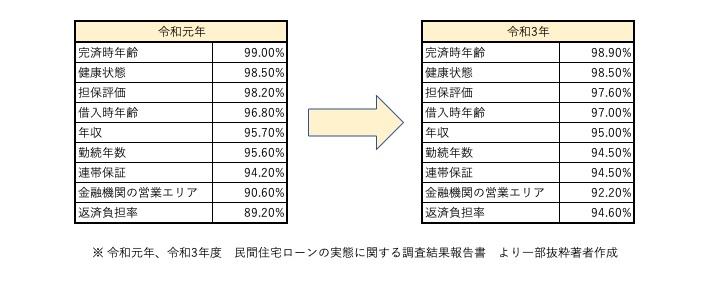

金融機関が融資を行う際に考慮する項目について、国土交通省が調査した結果があります。

なお審査項目は毎年同じであるものの、その年によって重視される割合が多少異なるようです。住宅ローンの審査をクリアするためには早い段階からこれらの項目を意識しておきましょう。

1) 完済時年齢

多くの金融機関では、住宅ローンの完済時年齢を80歳未満と定めています。例えば、35年ローンを組む場合、申込時の年齢上限は44歳となります。ただし、金融機関によっては85歳未満や76歳未満など、異なる基準を設けている場合もあります。40歳を過ぎてから35年ローンを検討する場合は、完済時年齢の確認が重要です。

2) 健康状態

住宅ローン契約者が返済中に死亡したり、高度障害に陥った場合に備えて、団体信用生命保険(以下、団信)への加入がほぼ必須となります。ただし保険なので既往歴等によっては加入できない場合があります。団信に申し込むには「告知書」へ記入するだけでよく、健康診断結果を提出する必要はありません。そのため「直近で手術をしたけれど黙っていればわからないのでは?」と思われるかもしれませんが、虚偽の告知で住宅ローンを契約した場合、契約者が死亡したときに住宅ローンが免除にならないというリスクがあるので絶対に止めましょう。持病がある場合は、加入条件を緩和した団信や、団信なしで契約できる住宅ローンの検討も必要です。

3) 担保評価

住宅ローンを借りてマイホームを購入したはいいけれど、何らかの理由で支払いができなくなった場合、その家を売却して返済に充てることになります。そのため「物件を売却したときの想定額」がチェックされます。特に中古物件を購入する際はポイントになるでしょう。

4) 借入時年齢

住宅ローンは一般的には20歳から契約できますが、一部の金融機関では18歳から申し込むことができます。ただあまり若すぎると収入や資産額が少ないためローン審査に通りにくい傾向にあるようです。

5) 年収

年収は審査の重要な要素です。一般的に、年収300万円以上が通過の目安とされていますが、自営業や非正規雇用、勤続年数が短い場合は、収入が多くても審査に通らないことがあります。一方で、勤務先の安定性や勤続年数が長い場合、年収が300万円以下でも審査に通ることがあります。

6) 勤続年数

勤続年数が1年未満だと今後も継続して収入が得られるか不明なため審査に通りにくくなります。ただし転職の場合は前後の会社の業種・規模などにより、勤続年数が1年未満でも審査への影響が少ない場合もあるようです。

7) 連帯保証

通常、住宅ローンでは連帯保証人は不要ですが、収入が不安定な場合やリスクが高いと判断された場合、連帯保証人を求められることがあります。また、夫婦や親子で収入を合算する場合、ペアローンを利用する場合などは、互いに連帯保証人となる必要があります。

8) 金融機関の営業エリア

地方銀行などでは、住宅ローンの申込者が銀行の営業エリア内に居住または勤務していることが条件となる場合があります。地方銀行のローンを検討する際は、営業エリアの確認が必要です。

9) 返済負担率

返済負担率とは、年収に対する年間返済額の割合を指します。一般的には、年収の25~30%が無理のない返済範囲とされています。例えば、年収300万円の場合、年間返済額は75~90万円(月々約6~7.5万円)が目安です。

信用情報の確認と対策

信用情報の確認と対策

信用情報とは主に債務の返済に関する情報です。住宅ローン審査では主に下記3カ所の個人信用情報取扱機関の情報を利用します。

1) 全国銀行個人情報センター

2) 株式会社シー・アイ・シー

3) 株式会社日本信用情報機構

クレジットカードやカードローン、自動車ローンの支払いが遅れたり、過去に延滞したことがあると、信用情報に傷がついて住宅ローンの審査に通らない可能性があります。傷ついた信用情報は消えるまで時間がかかるため、傷がついていることがわかっている場合は事前審査でも申し込むことは避けた方が良いでしょう。

また、消費者金融での借り入れ履歴、一部入金や代位弁済(本人以外の保証人などが支払うこと)など通常の返済と異なる履歴が信用情報に登録されている場合、審査に通るのはかなり難しくなります。延滞が続くと、信用情報に「異動」と記載され、この状態では審査に通ることはほぼありません。

自分自身の信用情報は、開示請求することで確認できます。若い頃に携帯料金や光熱費を支払わなかったことがあるなど、現在は完済していても心当たりのある人は、事前審査をする前に自分の信用情報について調べることをおすすめします。

信用情報に問題がないのに住宅ローン審査に通らない理由とは?

信用情報に問題がないのに住宅ローン審査に通らない理由とは?

信用情報に特に問題がないにもかかわらず、住宅ローンの審査に落ちることがあります。考えられる主な理由は以下の通りです。

1. 収入や勤務形態の安定性に不安がある

特に自営業やフリーランス、契約社員など、収入が安定しにくい職業の場合、たとえ年収が高くても「将来にわたる返済能力が不透明」と判断され、審査に通りにくくなります。勤続年数が短い、転職直後といった状況もマイナス要素となります。

2. 他の借り入れが多い

住宅ローン以外に自動車ローンや教育ローン、リボ払いのクレジット残高などが多い場合、返済負担率が高くなり、住宅ローンの審査に悪影響を及ぼすことがあります。見落としがちなのが「携帯電話本体の分割払い」も借入として扱われる点です。

3. キャッシング枠の設定だけでも影響がある

クレジットカードにキャッシング枠を設定しているだけで、実際に使っていなくても「借入可能な額」として見なされ、審査に影響を与えることがあります。不要なキャッシング枠は事前に減額または解除しておくと安心です。

自営業者が住宅ローンを申し込む際の注意点

自営業者が住宅ローンを申し込む際の注意点

自営業の方は、会社員と比べて住宅ローン審査がやや厳しくなる傾向があります。以下のポイントを押さえることが重要です。

1. 収入の証明が3年分必要

自営業の場合、原則直近3年分の確定申告書や決算書、納税証明書などの提出が求められます。特に「所得金額」(課税所得)が審査の対象となるため、節税のために所得を極端に下げていると、希望額を借りられない可能性があります。

2. 赤字決算はマイナス評価に

過去に赤字の決算があると、安定した返済能力がないと見なされ、審査が厳しくなります。可能であれば、黒字決算が続いたタイミングでの申請を検討しましょう。

3. 資産の明示が有利に働く

預金残高や不動産などの保有資産を明確に提示できると、審査でプラス評価を得られることがあります。資産状況が良好であることを示すことで、信用度を高めることが期待できます。

【まとめ】住宅ローン審査のポイントを理解して万全の準備を

【まとめ】住宅ローン審査のポイントを理解して万全の準備を

住宅ローン審査に通るためにできる準備

・ 信用情報を事前に確認しておく

・ 借入金やキャッシング枠の見直し

・ 安定した収入と勤続年数の確保

・ 必要書類を正確にそろえる

・ パートナーと収入合算する選択肢も検討

住宅ローンの審査は、単に年収の多寡だけでなく、信用情報や勤続年数、借入状況など多くの要素が関係します。特に自営業の方は、早めに対策を取ることが大切です。 希望通りの住宅ローンを通すためにも、事前準備と情報収集を怠らないようにしましょう!

2023年4月18日 執筆

2025年4月23日 更新